「株主から利益を要求される一方で地域社会への貢献を求められる地銀。苦しい立場ですが、裏を返せばステークホルダー資本主義を進める一里塚になると期待しています」と語る野崎浩成氏

「株主から利益を要求される一方で地域社会への貢献を求められる地銀。苦しい立場ですが、裏を返せばステークホルダー資本主義を進める一里塚になると期待しています」と語る野崎浩成氏

9月、SBIホールディングスは、新生銀行に対する株式公開買い付け(TOB)を発表した。買い付け価格には、発表当日の新生銀行株式の終値に対し約40%のプレミアムを付与。一方、TOBに反対する新生銀行は11月25日の株主総会で買収防衛策発動の是非を問う予定で、徹底抗戦の構えだ。

大幅なプレミアムを付与してまで実行する今回のTOBの背景には、SBIが19年に掲げた「第4のメガバンク構想」があるとみられる。SBIが島根銀行など8行の地銀に出資して始まったこの構想は地銀を再編して新たにメガバンクをつくるというもの。新生銀行をその受け皿に据えるべく、今回のTOB発表に至ったとの見方だ。

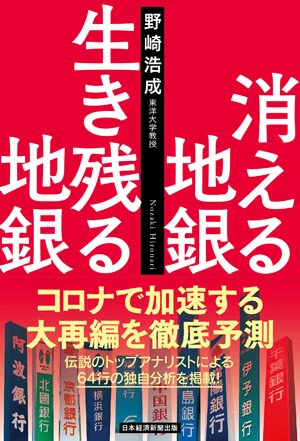

転換点を迎えつつある地銀の今後はいかに? 『消える地銀 生き残る地銀』(日本経済新聞出版)の著者で、東洋大学教授の野崎浩成氏に話を聞いた。

* * *

――SBIの一連の動きのほか、経済誌でも「地銀再編」といった特集がしばしば組まれます。地銀の苦境の原因はなんでしょうか?

野崎 地銀の苦境の原因は大きく分けてふたつ。銀行業界全体の収益力を奪うマイナス金利と、地銀の営業地盤の狭さです。

――順に説明をお願いします。

野崎 マイナス金利とは、民間銀行が日銀に預けるお金の金利をマイナスに設定すること。市中に出回るお金を増やして経済を活性化させようという施策で、導入されて今年で5年になります。

銀行は企業や家庭に貸し付けずお金を日銀に預けると損をしてしまいますから、「貸し付けを増やさなければいけない」というプレッシャーがのしかかる。これが営業基盤の小さな地銀に消耗戦を強いることになったんです。

――貸し付けを増やすのってプレッシャーなんですか?

野崎 実は、貸付先はそう簡単には見つからないんです。預貸率、つまりお金を100預かったとしてどのくらい貸し出しに回っているかという割合ですが、これが三大都市圏も含めた全国平均で70%くらいしかない。残り30%の貸付先をどうにか探さないといけないわけです。

――地方だと産業や人口が限られる分、預貸率を引き上げるのは難しそうですね。

野崎 そうですね。それで、まずは隣の芝生が青く見えちゃった。本来の営業基盤ではなかった隣県などに積極出店したわけです。ところが、新たな地域に出店しても「お宅の銀行なんか知らないよ」と言われてしまう。

その不利を克服するために何をしたかというと、安い金利で住宅ローンを展開したり、キャンペーンで定期預金に好条件の金利を適用したり。つまり価格競争に走ってしまいました。この競争が各地で勃発し、地銀同士が体力を消耗していったわけです。

――外に進出したらブランド力で勝負できなくなったんですね。

野崎 さらに悪いことに、本拠地でも顧客の信頼を失うようなことを始めてしまいました。高リスクで手数料も高い金融商品を、不十分な説明で売りつけたり。さらには銀行カードローンと称して消費者金融まがいの高金利無担保ローンを始めてしまうところも。

こんな行為はすべて地銀が自分の苦しい懐事情に顧客を付き合わせているようなもので、地銀本来のあり方ではありません。

――地銀本来のあり方とは?

野崎 地域と共生し、地域と共に繁栄するのが地銀のミッションです。他県に出店したり、顧客に不利な商品を売りつけてまで利益を上げるのは地銀の本筋から外れています。

――とはいえ、多くの地銀は上場しています。となると株主の利益も追求せねばならず、地銀のミッションと矛盾しませんか?

野崎 そこがポイントです。株主から利益を要求され多くの地銀は板挟みになっていますが、そろそろ発想を転換してもいいと思うんです。

株価に目を向けると、ほとんどの地銀のPBR(株価純資産倍率)は1倍以下。つまり、その会社の持つ資産よりも時価総額のほうが小さい。これは株が大安売りされているのに市場から見向きもされていないという状況です。

短期的な利益を追求するような株主からはすでに見放されていると考えていい。となれば向き合うべきは地元と、地銀の役割に共感してくれる投資家です。もう腹をくくって経営の立て直しを図るべきだと思います。

――地銀のミッションは株主の利益を最優先する「株主資本主義」とは兼ね合いが悪いってことですよね。

野崎 ええ。株主資本主義に対して、最近は従業員や取引先、地域社会といったステークホルダーの利益に配慮すべきという「ステークホルダー資本主義」への注目が高まっていますよね。こうした動きを進めるためにも地銀は今すごくいいポジションにいると思います。

――具体的に今後、地銀はどうすればいいんでしょう?

野崎 地域経済を安定的に運営するための活動が地銀の役割になるはずです。

例えば、事業再生。事業がうまく回らなくなった地域企業の中から、立て直し可能なものを見つけ出して株を取得する。そして経営に深く入り込んで立て直し、しかるべきタイミングで株を売却する。これなら、地域経済の損失を防ぎつつ、地銀自身も利益を出せます。

また、地域のスタートアップ企業に融資する際、経営者の個人保証を取らない。いずれも、企業を見極める力量や企業経営についての知見が必要で、リスクもある。

経営資源に限りがある地銀では単独では不可能なケースもありますが、そこで唱えられているのが「地銀再編」というわけです。すでに隣接地域の地銀がホールディングス化するなどして実現した例もあります。

――そこでSBIが出てくるわけですね。果たして「第4のメガバンク構想」は実現しますか?

野崎 SBIの本当の狙いは、地銀の株価の割安さに目をつけた「投資」にすぎないと思っています。つまり「地銀全体のプラットフォーム」に現実味はないでしょう。

公的資金の返済に窮するような、経営基盤が脆弱(ぜいじゃく)な一部地銀はSBIを頼りにするでしょうが、大半の地銀はまだ経営に工夫の余地がある。地域のニーズに応える金融機関として本来のミッションに立ち返れば、まだまだ各地銀が存在感を示せると考えています。

●野崎浩成(のざき・ひろなり)

東洋大学教授。1986年慶應義塾大学経済学部卒。1991年エール大学経営大学院修了。埼玉銀行、エービーエヌアムロ証券会社、HSBC証券会社、シティグループ証券などを経て2018年4月より現職。シティグループ証券時代に日経ヴェリタス人気アナリストランキング(銀行部門)2005年~2015年1位。著書に『銀行』(日本経済新聞出版)、『銀行の罪と罰』(蒼天社出版)、『グローバル金融の苦悩と挑戦』(金融財政事情研究会)など

■『消える地銀 生き残る地銀』

日本経済新聞出版 1760円(税込)

収益低迷に苦しんでいた地銀に、コロナショックが追い打ちをかけた。資金不足にあえぐ業界のセーフティネットとして機能した一方で、景気後退によりさらなる不良債権の増加も懸念され、予断を許さない。生き残りをかけて提携する各社、「第4のメガバンク」を掲げて動きだしたSBI。ちまたで叫ばれる安直な地銀不要論を否定しつつ、今後現れる不要な銀行をトップアナリストがあぶりだす。巻末には地銀64行の独自分析、格付けも掲載