先日来日したウォーレン・バフェット氏。ジョージ・ソロス、ジム・ロジャーズと共に世界三大投資家に数えられる。1930年生まれの御年92歳。ちなみに、マイクロソフト創業者のビル・ゲイツとは仲良しである

先日来日したウォーレン・バフェット氏。ジョージ・ソロス、ジム・ロジャーズと共に世界三大投資家に数えられる。1930年生まれの御年92歳。ちなみに、マイクロソフト創業者のビル・ゲイツとは仲良しである

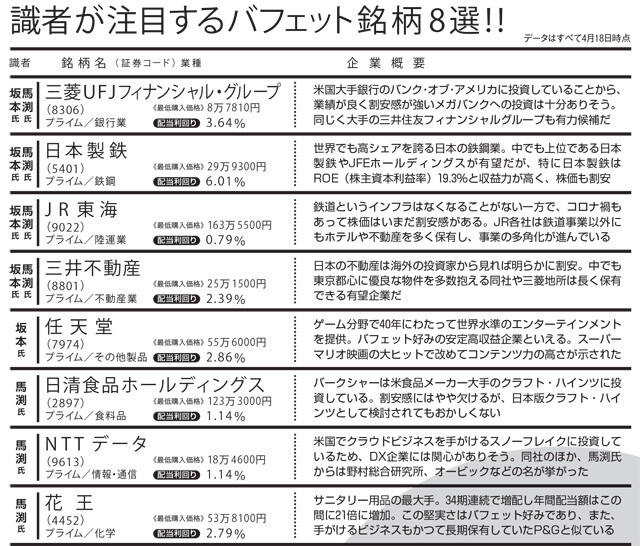

世界三大投資家のひとりが、まさかの来日。おまけに「日本株への追加投資をするかも」なんて言うもんだから、相場は大騒ぎ!! 投資した企業がその後軒並み高騰するバフェット氏が、次に狙う企業を識者に聞いた。

* * *

■バフェットは何しに日本へ?

〝投資の神様〟とうたわれるウォーレン・バフェット氏(92歳)が、4月上旬に来日した。投資をしない人にはなじみの薄い名前かもしれないが、世界的に影響力を持つアメリカ人投資家で、約14兆円の資産を持つ世界5位の大富豪でもある。

バフェット氏は常々米国の強さを語り、投資先も米国企業がほとんど。そんな彼が、わざわざなぜ日本に?

その理由は、彼が日本への投資を拡大しようとしているからだ。

さかのぼること3年前、バフェット氏は自身がCEOを務める投資会社バークシャー・ハサウェイ(以下、バークシャー)を通して、日本の五大商社(三菱商事・三井物産・住友商事・伊藤忠商事・丸紅)の株式を取得したことを明かした。

以来、各社の株価は軒並み上昇し、丸紅に至っては3倍以上に! バフェットはおそらく、日本への投資拡大というアイデアに自信を深めたことだろう。

総合商社は海外との資源取引に強みを持っている。コロナ禍とウクライナ戦争が引き起こしたエネルギー危機により、日本の大手商社はここ1年で莫大(ばくだい)な利益を上げたわけだが、バフェット氏はまるでそのことを1年前に読み切っていたかのようだ。

来日時には「日本株へのさらなる追加投資を検討している」との発言も飛び出したが、彼は果たして今後、どんな会社に手を伸ばすのか?

核心に迫る前に、バフェット氏の足跡を簡単に振り返ろう。

三井不動産の東京ミッドタウン八重洲。都心に優良な物件を保有する同社はバフェット氏好みの銘柄といえる

三井不動産の東京ミッドタウン八重洲。都心に優良な物件を保有する同社はバフェット氏好みの銘柄といえる

■シンプルすぎるバフェットの投資法

バフェット氏はいかにして大富豪となったのか。その答えは驚くほど単純で、投資の成功をひたすらに積み重ねたのだ。

物語のスタートは1965年。34歳のバフェット氏は、当時繊維会社だったバークシャーを買収すると、事業再建に着手する。CEOに就任してからは事業を転換し、保険会社や菓子メーカー、電力会社、鉄道会社などさまざまな企業の買収と、優良企業への株式投資を進めたのだ。

その結果、58年間でバークシャーの株価はなんと約3万8000倍に成長。当時バークシャー株を1万円分買っていたら、今頃資産額が4億円に迫る大金持ちになっていたわけだ。

では、バフェット氏はなぜ50年以上勝ち続けることができたのか? その秘訣(ひけつ)は「よい株を安く買い、長く持つこと」だという。この理屈で彼はコカ・コーラの株式を34年、アメリカン・エキスプレス(アメックス)の株式を29年にわたって保有し続け、巨額の配当を得ている。

また、自分に理解できないビジネスには見向きもせず、「10年間持ち続けられない銘柄は10分間ですら持とうと考えてはいけない」と彼は言う。

だから、バークシャーはコロナ期間中に株価が暴騰した後、たちまち暴落してしまったハイテク銘柄には見向きもしなかったし、AI株についても「私はわからない」とにべもない。拍子抜けするほど単純なルールを守り、結果を出し続けるからこそ、世界中の投資家から尊敬を集めているのだ。

ちなみにバフェット氏は贅沢(ぜいたく)を好まず、毎朝マクドナルドを食べ、一日5缶コーラを飲むという(それで92歳までバリバリ現役なのもスゴい)。

収入は役員報酬の10万ドルのみで、58年に米国の地方都市に購入した家に今でも住み続けている。彼の投資哲学は人生哲学にも通じており、それもまた魅力のひとつだろう。

■バフェットが次に手を伸ばす業種は?

ここからは、バフェット氏の投資手法を詳しく見ていく。株式評論家の坂本慎太郎氏はこう語る。

「彼がやっているのは、企業の将来像を見定めて、それに対して現在の株価が安ければ買うという手法。よく『バリュー投資』といわれますが、全然違うと思います。

バリュー投資とは、企業が持っている資産や、毎年上げる利益と株価の比率を計算し、割安だったら投資する手法です。

これに対して、バフェットが重視しているのは、その企業がこれから先、長きにわたって稼ぐ力。企業の現在を見るバリュー投資と、未来を見据えた上で、それをできるだけ安く買おうという彼の手法は、『安く買う』という点以外はむしろ正反対だといえます」

しかし、それならバフェット氏はなぜ日本株に将来性を見いだしているのか? 経済アナリストの馬渕磨理子氏が解説する。

「商社株はその典型例ですが、成長力があるのに気づかれず、株価が安く放置されている日本企業はいくつもあります。

そうした優良企業を、ほかの人々が魅力に気づいていないタイミングで買うのが彼のスタイル。商社への追加投資も検討しつつ、それ以外にも伸びしろのある銘柄があると思ったからこそ今回来日したのでしょう」(馬渕氏)

では、バフェット氏が次に狙う業種、企業はなんだろうか? 「商社は引き続き有望」と語るのは坂本氏。

「商社というビジネス形態は日本特有で、海外の投資家にはなじみがありません。日本国内でも昔からある業態ということで、高収益、高配当なのに人気がありませんでした。

商社は事業があまりにも多角化しているために、投資家は何を見て判断すればよいのかがわかりにくいのです。

その結果、手がける事業の中でも一番株価が割安な業種である『資源セクター』(エネルギーや鉄鉱石などの関連企業)と同程度の水準で放置されていました。要は儲かっているのに、その収益性は長続きしないだろうとナメられていたわけです。

バフェットはそこを見抜き、自分の投資によって商社の収益力が適切に評価され、株価が上がると踏んだはず。今後もその流れは続くでしょう」

馬渕氏からは、バフェット氏がこれまで投資してきた企業のラインナップが参考になる、とのアドバイスをもらった。

「バークシャーの資金量はなにしろ莫大です。自分の売買で株価が大きく振れてしまうような中小企業には投資できないので、誰でも名前を知っているような大企業を選ぶでしょう。

バークシャーが米国で大きく投資しており、かつ日本国内に優良企業がある業種といえば、食品・銀行が代表的。ほかにも割安さや日本独自の強みが際立つ業種に注目しています」

ここ1年ほど日本株は横ばいで、煮え切らない展開が続いているが、〝投資の神様〟の動きが起爆剤となってもおかしくない。