鈴木貴博すずきたかひろ

経営戦略コンサルタント、百年コンサルティング株式会社代表。東京大学工学部物理工学科卒。ボストンコンサルティンググループなどを経て2003年に独立。未来予測を専門とするフューチャリストとしても活動。近著に『日本経済 復活の書 -2040年、世界一になる未来を予言する』(PHPビジネス新書)

米ロサンゼルスに一風堂ウェストハリウッド店が2019年9月にオープンした際には、長蛇の列が

米ロサンゼルスに一風堂ウェストハリウッド店が2019年9月にオープンした際には、長蛇の列が

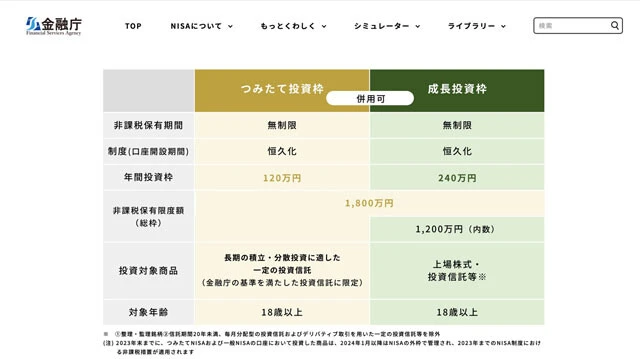

新NISAが話題だ。銀行に預金をしていても将来の蓄えにはならない時代だからこそ、投資で増やすのは生活防衛としてやっておいたほうがいいのは常識である。

株式投資理論としては「分散投資」が正しい。たくさんの株式に分散することでリスクを減らせる一方で、世界経済全体は成長していくので全体としてはプラスが見込める。パーフェクトな理論なのだ。

そうなると一番人気は、オールカントリーといって世界中の株に分散投資をする投資信託で、その次がアメリカの代表的な500の銘柄に投資をするS&P500連動の投資信託だ。

ただこれから投資を始める人にとっては心配事がひとつある。今は歴史的な円安だから、今から新NISAで外国株に投資をすると、円高で損をするのではないかという話だ。直近で1ドル=148円だから、もし元の110円に戻ったとしたらそれだけで財産は25%も目減りしてしまう計算だ。だから確かに不安要素ではある。

一方で日本株が今、絶好調だ。日経平均はバブル期の1989年に記録した最高値をいよいよ更新しそうな勢いだ。特に、外国人投資家が円安で割安になった日本株に積極的に投資をしてくれているおかげで、日本株も現実にはアメリカ株と同様に値上がりしているのだ。

「だったら日経平均連動型の投資信託でいいじゃないか?」

そう思うかもしれないが、経済学的にはひとつ落とし穴がある。

新NISAで投資をする目的は、将来の生活資金を長期的に蓄えることだ。しかし、日本株は目先の短期間しか値上がりしないかもしれない。なぜなら、少子高齢化で人口が減る日本は、長期的な未来には縮小する市場であると予測されているのだ。

株式を上場する日本企業の多くは日本国内をビジネスの対象にしているのだが、そのような株は長期的な成長性は低い。だから日経平均に分散投資をするのは、その観点でリスクがある。

そうなると、海外に展開をして成長する日本企業の個別株を投資先にしたほうがいいと考えられる。トヨタやソニーグループ、東京エレクトロンといった世界を相手にビジネスをする企業の株なら、成長性のリスクはない。

ただしここにも問題がある。そういった日本のメーカー株の成長性はみんなよく知っている。つまり、日本の優良メーカーの株価には、すでにそのような将来の成長性が織り込まれていて、株価はその分、高くなっているのだ。

新NISAの狙いとして「人生 100 年時代にふさわしい家計の安定的な資産形成」を掲げる金融庁。「公的年金制度をアテにするな」と言うメッセージにも聞こえるが......

新NISAの狙いとして「人生 100 年時代にふさわしい家計の安定的な資産形成」を掲げる金融庁。「公的年金制度をアテにするな」と言うメッセージにも聞こえるが......

このように、投資とは簡単にはいかないものだ。将来グローバルに成長するけれどもまだみんながそれほど注目をしていない。そんな日本企業の株を新NISAで買っておくのが、為替リスクもなければ成長期待もできるのだが、そこが難しいのである。

さて、そのような会社があるとしたら、私のような経済評論家の視点で見ればそれは外食か小売になるはずだ。なぜなら、日本企業がグローバルな成長のトレンドにのるとしたら、中国アジア市場が重要で、その市場でまだ未開拓なジャンルがあるとすれば、これから成長する第三次産業のほうが可能性が高いからだ。

そのセオリーですでに成長軌道にのっている会社のひとつが、ユニクロを運営するファーストリテイリングだ。ファーストリテイリングもトヨタやソニーグループ同様、すでに株価が高くなっている。しかし、海外のユニクロの売上が国内を超えて成長していることは注目に値する。

なにしろ円安の今は、海外からの利益はどんどん増える。メーカーは円安になると海外売上分の利益が増える。それと同じ現象で、小売業でも海外の売上が大きい会社は円安効果で利益は増大する。

そして、ユニクロの市場としてみれば、日本国内よりも中国アジアのほうがはるかに広大だ。今は海外の方が国内よりもちょっと大きいぐらいだが、10年後を考えるとユニクロの海外売上は日本国内の数倍になっていくだろう。

さて、日本の外食・小売企業はそのことをよく理解している。これからは海外だという認識はどの企業でも持っている。難しいのは、中国やアジアの地元企業と戦って勝てるのかという点だ。つまり、商品力でグローバル進出できる会社でなければ成長していけないということになる。ユニクロ以外にそのような力がありそうな小売業は無印良品とニトリあたりだろうか。

そういった会社の株を買っておくのもいいだろう。ただこの難しい条件をすべて満たす、まだ注目されていない業種がもうひとつあることにお気づきだろうか?

今、世界中から日本にやってくるインバウンド観光客が大喜びで買い漁るものがその正体だ。こんなに美味しいのにこんなに安い。「今回の旅行はこれだけが目的で、もう3軒もはしごしている」なんていう強者もいるぐらい。その商品とは「ラーメン」だ。

非課税保有期間が無制限となり保有限度額も増額されるなど、恩恵がより受けやすくなった新NISA。しかし肝心なのは結局、何に投資するかである

非課税保有期間が無制限となり保有限度額も増額されるなど、恩恵がより受けやすくなった新NISA。しかし肝心なのは結局、何に投資するかである

実はグローバルに展開するラーメン銘柄は、ここまで議論をしてきた条件をすべて満たしている。日本企業でありながら、これからの市場は縮小する国内だけではなく、海外でも店舗拡大が見込める。しかしまだ注目度が低いため、株価はそれほど高くはない。

「ラーメン」の株価がまだ低い理由は、国内市場に無数の職人型のラーメン店が存在するせいだ。大企業型ラーメンチェーンは、そういった個人経営のラーメン店と同じ土俵で戦う必要がある。しかもラーメン業界には「1000円の壁」というものがあって、なかなか客単価も上がらない。だから国内で儲けるのは難しく、結果、株価も上がらない。

ところが、海外に進出すると条件はまったく逆になる。ライバルである個人経営のラーメン店は海外に進出できる資金力などない。セントラルキッチンで大量に高品質のスープを製造できる大企業の方が海外進出には向いている。海外で人気の豚骨ラーメンについて、宗教上の問題をクリアするために味は同じだがプラントベース(植物由来)のスープを用意するといったやり方は、大企業でないと投資も難しい芸当である。

一方で海外には1000円の壁など存在しない。日本人から見ればずいぶん高い価格、だけれども現地のひとたちから見ればそれでも安い価格でラーメンを提供できる。だから日本よりもずっと儲かる。

ラーメン業界では一風堂がこの戦略で海外進出をして成功したため、これに続けと続々とラーメンチェーン店が海外を目指している。大手の飲食チェーンでは、ラーメンジャンルでの海外進出を計画している会社がたくさん存在している。

つまり、新NISAで狙うとしたら「グローバルラーメン銘柄」にチャンスありというのが、私が行き着いた独自の視点なのである。とはいえ投資はあくまで自己責任で。

経営戦略コンサルタント、百年コンサルティング株式会社代表。東京大学工学部物理工学科卒。ボストンコンサルティンググループなどを経て2003年に独立。未来予測を専門とするフューチャリストとしても活動。近著に『日本経済 復活の書 -2040年、世界一になる未来を予言する』(PHPビジネス新書)